-

China Overseas Land & Investment Completed BOMA Building Assessment Report for Core Assets in Beijing and Chengdu

2018-07-20

2017年4月18日起,富尚资产受中海地产委托,作为其指定资产管理顾问,就其旗下北京及成都的核心资产—中建财富国际中心及成都中海国际中心项目的国际化资产管理体系标准搭建及BOMA COE认证展开深入合作。

富尚资产与中海地产核心管理团队

富尚资产与中海地产核心管理团队2017年4月起,富尚资产依托其独有的涵盖房地产“融投建管退”全生命周期最佳实践的“GAM®-Real Estate General Asset Management 房地产综合资产管理体系,简称“GAM®体系”,通过“战略规划”、“财务管理”、“投资融资”、“开发建设”、“招商租赁”、“楼宇运营”、“市场营销”、“人力资源”八大模块梳理提升及SOP标准运营程序的搭建、核心团队的“GAM工作坊”等核心专业技能提升,来协助中海团队将理论与实践结合,完成了GAM资产管理体系初步搭建。

2018年5月,北京中海中建财富国际中心和成都中海国际中心CD座正式展开BOMA中国资产运营管理效能评估(BAR评估)工作,向“GAM”精细化提升迈出了重要的一步。

北京中海中建财富国际中心

中建财富国际中心位于北京奥体南区3号地,由世界顶级建筑师事务所SOM担纲设计,项目由一栋国际甲级写字楼及一座商业裙房组成,总建筑面积达14.7万㎡。

5月9日,北京中海中建财富国际中心开启为期三天的BOMA中国资产效能评估工作(BAR评估)。BOMA专家主要针对国际商业地产运营管理体系、文件进行详细审核,梳理每项管理的计划、流程及记录数据,同步实地考察项目。

5月9日,北京中海中建财富国际中心开启为期三天的BOMA中国资产效能评估工作(BAR评估)。BOMA专家主要针对国际商业地产运营管理体系、文件进行详细审核,梳理每项管理的计划、流程及记录数据,同步实地考察项目。 5月10日及11日,专家主要针对变电室、变压器房、强电间、供热机房控制室、消防泵房控制室、中控室空调系统进行详细查看和沟通。同时,虫害管理、绿色采购、有毒产品回收管理,以及租户服务、租约管理、租赁计划、保险管理等也进行了细致评估。

5月10日及11日,专家主要针对变电室、变压器房、强电间、供热机房控制室、消防泵房控制室、中控室空调系统进行详细查看和沟通。同时,虫害管理、绿色采购、有毒产品回收管理,以及租户服务、租约管理、租赁计划、保险管理等也进行了细致评估。 北京中建财富国际中心的BOMA BAR现场评估工作于5月11日结束,7月13日下午,进行了资产运营管理效能评估(BAR)陈述。本次陈述主要就BAR报告中列举的待提升的运营管理工作进行梳理,并提供相应达到国际标准的建议措施,也为楼宇下阶段工作指明改善方向。

北京中建财富国际中心的BOMA BAR现场评估工作于5月11日结束,7月13日下午,进行了资产运营管理效能评估(BAR)陈述。本次陈述主要就BAR报告中列举的待提升的运营管理工作进行梳理,并提供相应达到国际标准的建议措施,也为楼宇下阶段工作指明改善方向。

富尚资产、BOMA专家及中海北京团队于北京中建财富国际中心

富尚资产、BOMA专家及中海北京团队于北京中建财富国际中心成都中海国际中心CD座

成都中海国际中心CD座位于成都高新金融城商务商业核心中心,于2016年10月竣工验收完成。其建筑总面积189059.95平方米,建筑总高度123.94m,由地上29层国际超甲级写字楼和精品裙楼商业,地下3层停车库组成。该项目,致力于打造成为中海系写字楼的标杆项目。项目定位主要目标客群为大面积、高品质对企业要求形象档次最高的稳定型国企总部、世界500强外资企业,租金水平为成都地区一线水平。

5月14日上午,BOMA国际专家正式开展针对本项目的BOMA BAR现场考察工作:

5月16日,成都中海国际中心CD座的BOMA中国BAR评估进入最后一天。国际专家与中海及富尚团队就三天工作进行了总结,提出目前项目最需关注和解决的重点内容,并与管理团队分享国际最佳实践经验。7月18日下午,BOMA中国为成都中海国际中心CD座进行了资产运营管理效能评估(BAR)陈述。

总结

总结BOMA BAR评估工作的完成,宣告着北京及成都项目GAM国际资产管理体系及标准的初步搭建完成,也是其向GAM精细化提升迈进的重要里程碑。下一步,富尚资产团队将协助中海团队依托GAM体系,就BOMA BAR评估报告的改进意见进行深化完善,向BOMA COE卓越认证迈进,实现资产管理运营的最佳实践。

F.O.G 富尚资产 源于美国, 是以房地产投融资与专业化资产运营为两大主要业务的综合性企业,涵盖国际化、专业化的不动产资产运营、房地产投融资、基金管理等核心业务 。 富尚具备有国际视野的优质管理团队, 以及丰富的房地产投融资,基金管理与资产运营经验,其投资及通过股权基金管理的项目涵盖城市综合体、办公楼、购物中心、酒店、会展,住宅及产业地产等。 通过专业化的运作与整合全球资源, 富尚为投资者完成了可观的资本增值。富尚也专注于不动产的专业化资产运营,根基于其丰厚的国际资产运营专家团队与经验,成功为开发企业、投资机构、不动产业主与持有者提供资产增值服务。通过对战略策划、资产证券化模式设计、资产运营体系搭建与标准制定、 定位与市场研究 、规划与设计、开发与工程管理、招商与运营管理等各个环节的精心把控,富尚资产运营团队及其合作伙伴使商业地产的运营与资本市场形成良好的互动与对接,并坚持以国际最佳实践标准来提升中国商业地产资产价值, 从而实现商业地产的价值最大化。

more +

-

2018 BOMA International Annual Conference and Expo

2018-07-20

2018年6月27日,BOMA国际年会于美国知名城市圣安东尼奥正式拉开帷幕。本次由BOMA中国率领上海中心大厦、中国国际贸易中心(北京国贸)、远洋集团等近几十位核心高管参加,富尚资产董事长&BOMA中国常务副主席陈晓欧先生受邀共同参与这一年度盛会。

精彩回顾

精彩回顾在本次紧锣密鼓的BOMA国际年度会议议程上,BOMA国际专设专题时间于上海中心大厦,向全球商业地产专业人士分享其最先进的建筑科技及资产管理体系及标准。富尚资产作为上海中心大厦的独家资产管理顾问,已顺利协助上海中心获得BOMA COE卓越认证及BOMA 360国际认证,这也是中国首座达到商业地产国际资产运营管理水准的超高层地标建筑。

上海中心总经理顾建平先生通过VCR向全球同行见面

上海中心总经理顾建平先生通过VCR向全球同行见面

上海中心物业总经理杨文琪女士向在场嘉宾介绍项目

在这10几天中,中国业主代表团走访了芝加哥、圣安东尼奥和休斯顿3个城市,参观了7座建筑(其中4座TOBY大奖楼宇)。参加了BOMA国际年会(1个全球行业论坛、2个国际委员会论坛、1场TOBY晚宴和供应商展览),还参加了2场业内国际接待会。

富尚资产董事长陈晓欧先生与BOMA国际前主席&富尚资产联席董事长John Oliver先生于会场

富尚资产董事长陈晓欧先生与BOMA国际前主席&富尚资产联席董事长John Oliver先生于会场芝加哥 Aon Centre

BOMA中国业主代表团首站来到芝加哥,它被誉为“摩天大楼的故乡”,拥有诸多世界著名高楼。我们先后参观了芝加哥第一高楼-WillisTower、第三高楼-怡安中心(AonCentre)和2017TOBY历史类建筑获奖项目-The Wrigley Building。

6月22日上午,BOMA中国代表团考察了芝加哥怡安中心。它建成于1973年,已运营45年,曾获BOMA国际TOBY大奖。

6月22日上午,BOMA中国代表团考察了芝加哥怡安中心。它建成于1973年,已运营45年,曾获BOMA国际TOBY大奖。

项目管理团队为BOMA业主代表团介绍了怡安中心计划在82层建立观光平台的经验,并带领参观了项目新改造的大堂,商业配套、项目机房等区域。

TOBY获奖楼宇 the Wrigley Building

6月22日下午,BOMA业主代表团又前往the Wrigley Building参观学习。它建于1924年,已运营94年,它也是2017年BOAM国际TOBY大奖历史类建筑获奖项目。

BOMA业主代表团得到了其TOBY大奖管理团队的亲自接待,并带领代表团参观了楼宇机房、空置零售区域等。

BOMA业主代表团得到了其TOBY大奖管理团队的亲自接待,并带领代表团参观了楼宇机房、空置零售区域等。芝加哥第一高楼 Willis Tower

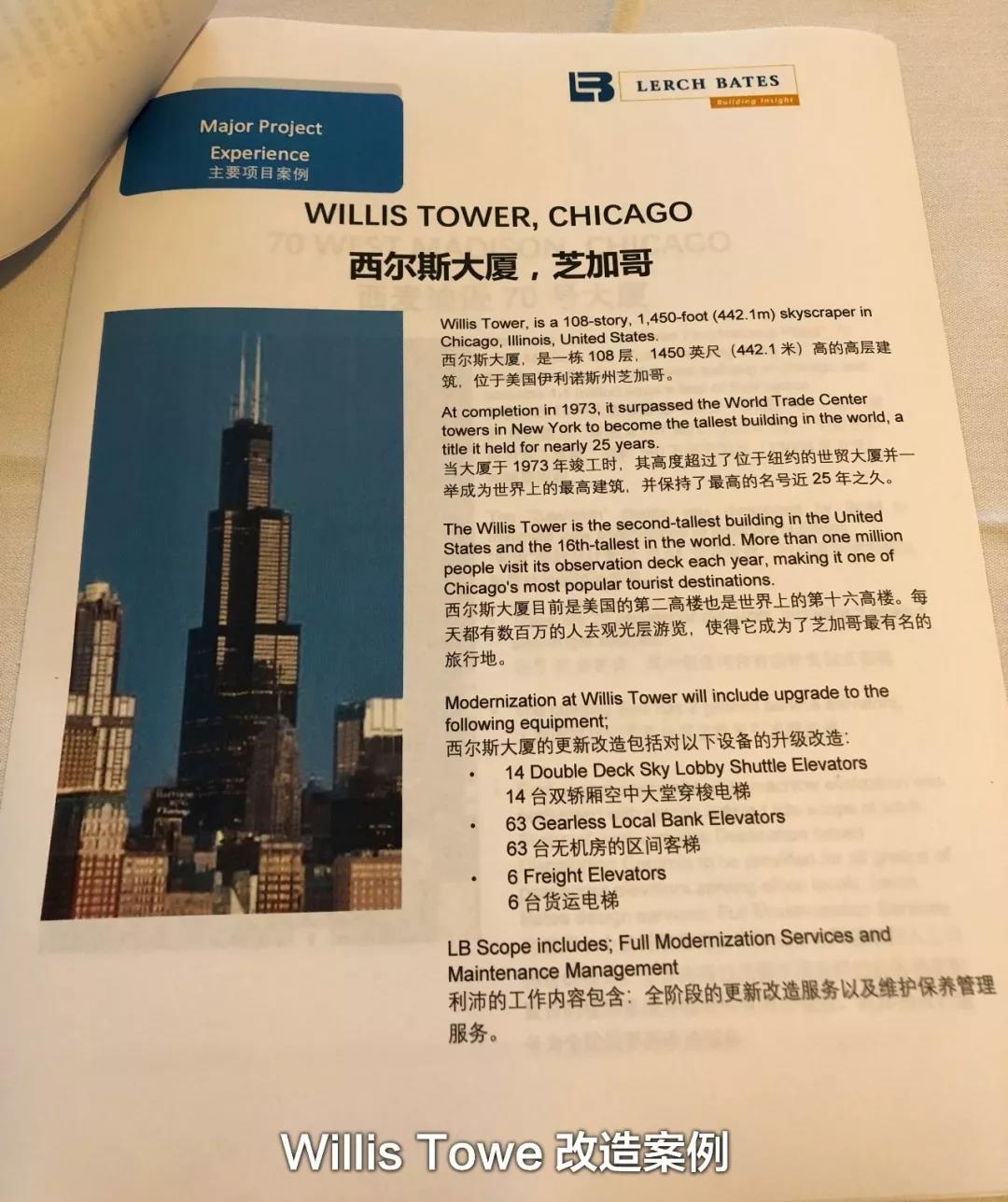

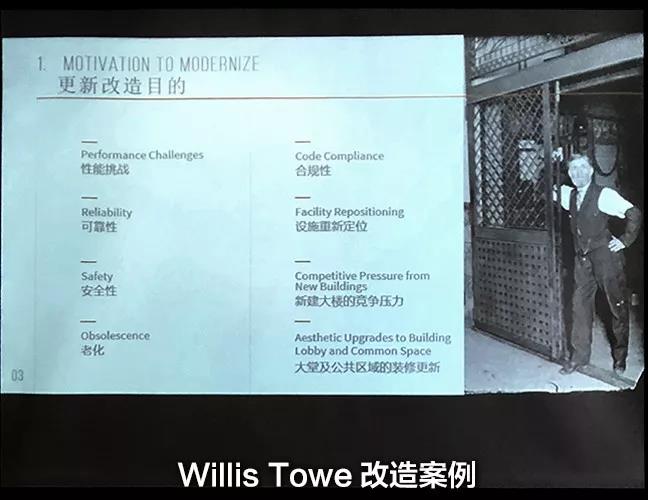

6月23日下午,BOMA中国业主代表团受Lerch Bates的邀请,参观了芝加哥第一高楼Willis Tower,并聆听了Lerch Bates对Willis Tower的电梯改造经验。

WillisTower是世界最大单一改造项目,BOMA代表团看到了改造前后的新旧电梯设备,也了解到电梯改造涉及了电梯开关时间、电梯震颤、噪音等内容,这也为其各自项目进行电梯改造提供了经验借鉴。

WillisTower是世界最大单一改造项目,BOMA代表团看到了改造前后的新旧电梯设备,也了解到电梯改造涉及了电梯开关时间、电梯震颤、噪音等内容,这也为其各自项目进行电梯改造提供了经验借鉴。休斯顿 ONE SHELL PLAZA

ONE SHELL PLAZA 是 2017TOBY翻新建筑类得主,楼宇已运营47年。其管理团队是汉斯地产(Hines Interest LP.)。本次参观由Hines集团高管亲自接待,分享了项目获得TOBY大奖的经验,特别是对成熟商业地产市场资产管理进行了详细介绍。

休斯顿 HESS TOWER

休斯顿HESS TOWER为2017TOBY企业设施类得主,其知名租户是汉斯地产(Hines Interest LP.)集团。

more +

-

Shanghai Center Awarded the BOMA International 360 Certification, Becoming the First Super High-Rise Landmark Building in China to Meet International Asset Operation and Management Standards for Commercial Real Estate.

2018-06-20

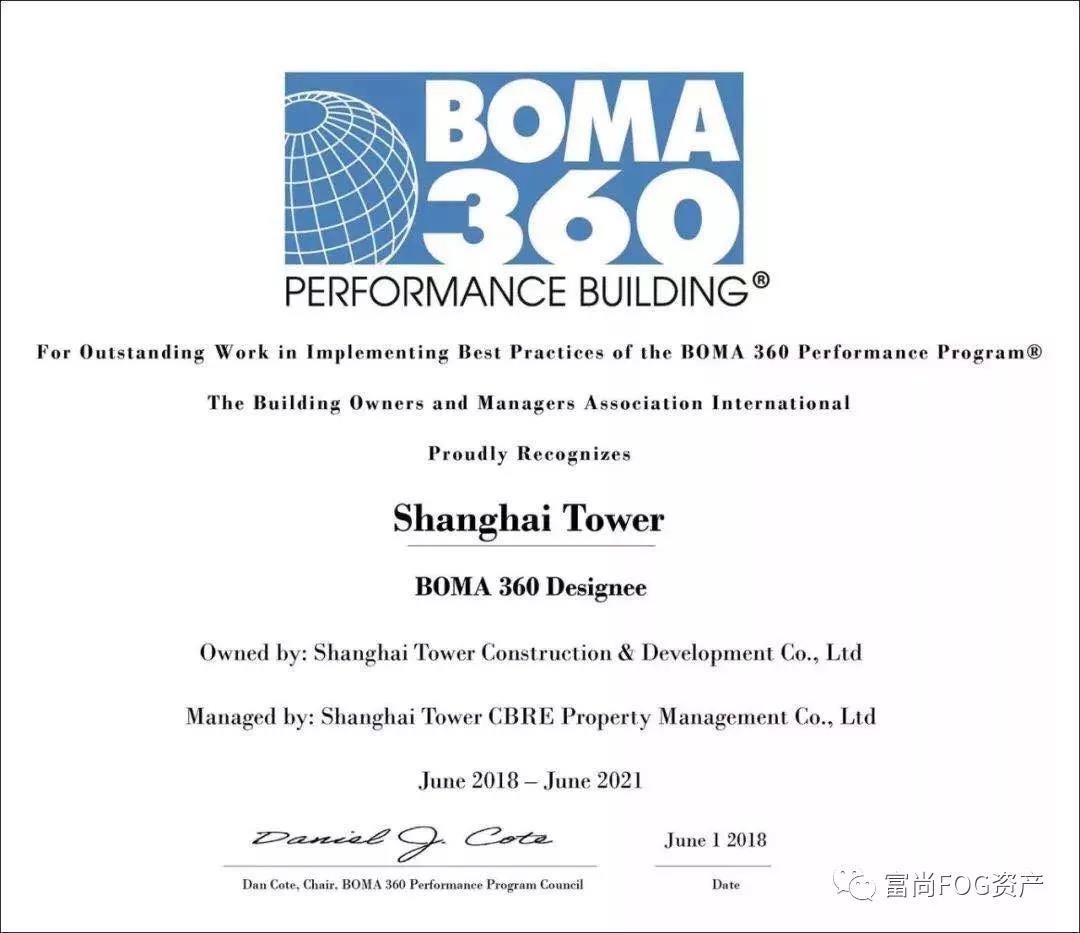

2018年6月上海中心(由富尚资产作为独家资产管理顾问)正式获得BOMA国际360认证,成为中国首座获此殊荣的综合性超高层地标建筑!荣获BOMA国际360认证,不仅表明上海中心及其管理团队达到商业地产国际资产运营管理水准,这也将成为中国超高层地标建筑以及中国商业地产得到国际商业地产行业认可的重要标志。

上海中心"GAM(General Asset Management)®" 综合资产管理体系搭建 & BOMA国际认证重要里程碑回顾

2014年8月,富尚资产受上海中心委托就其GAM资产管理体系初步搭建提供指导意见。"GAM®-Real Estate General Asset Management"是套依托BOMA国际标准,由富尚资产独家研发的一套涵盖房地产“融投建管退”全生命周期最佳实践的成熟房地产综合资产管理体系专利产品体系,简称”GAM”,主要服务于房地产开发商,不动产业主以及投资人。

2015年,富尚资产受上海中心独家委托,作为其指定资产管理顾问,就上海中心GAM(General Asset Management)®综合资产管理体系搭建展开全面深度服务。

右五:上海中心总经理 顾建平先生,左四:富尚资产董事长 陈晓欧先生 左五:富尚董事&BOMA国际主席John Oliver先生

2015-2017年GAM(General Asset Management)®综合资产管理体系精细化搭建

富尚资产从“业主资产管理”“团队管理”“招商及租务管理”“品牌管理”“物业管理”五大维度为切入点,首先对上海中心制定了量体裁衣的CBR(Checklist of Building Readiness)自查体系,共计60项内容,从而对上海中心进行资产管理体系底层梳理。

随后历经了BOMA中国租户满意度调研、BOMA资产运营管理效能评估(BAR评估)、能源审计等严格的评估审核程序,进行体系完善。最后经历了最为复杂及最具挑战性的“BOMA中国COE认证”,它是评估的复审工作,内容涉及“建筑运营管理”、“能源管理”、“培训管理”、“营销与沟通管理”和“环境管理”、物业管理、设施设备管理、团队建设与培训、财务管理及AHRAE LII 能源审计等资产管理全方位内容,工作范围横跨办公、酒店、商业、娱乐、观光五大功能区,涉及超千个工作岗位。

此次“上海中心GAM(General Asset Management)®综合资产管理体系搭建工作”及“BOMA中国COE认证核心团队”也通过富尚资产、BOMA中国、上海中心核心团队的40几人,最后带动到了在现场工作的超过1300人的整体部门及团队。

2017年11月24日,上海中心正式通过BOMA中国建筑管理卓越认证(COE认证)全五项审核,成为国内首座具有国际运营管理体系的综合性超高层地标建筑

第一排:左四 上海中心总经理顾建平先生;右一 上海中心副总经理 江彪先生;左一 富尚资产董事长 陈晓欧先生;左三 BOMA中国特别委派国际标准委员会主席Gabby Franco先生;左二 BOMA中国培训与发展委员会主席萧惠君女士;右四 BOMA国际执行委员会委员John Scott先生;右二 BOMA中国执行董事Dominic Lau先生;第二排:左三 时任上海中心商务公司(现物业公司)总经理杨文琪女士

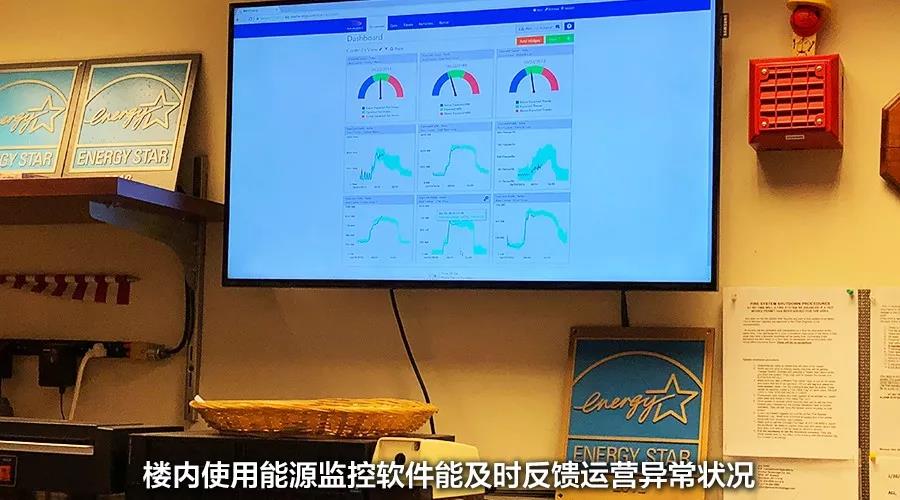

2017年11月-2018年6月,富尚资产协助上海中心团队从“硬件”“软件”双管齐下,就楼宇5万多项台账及预防性维护及租户关系信息软件化进行深化打造,最终实现上海中心BOMA 360国际认证

more +